資産運用で得られる果実、インカムゲイン

保険について知りたい

先生、「利益を得る」という意味の『インカムゲイン』って、具体的にどういうことですか?

保険のアドバイザー

いい質問だね。『インカムゲイン』とは、株や預金といった財産を持っていることで定期的に得られる収益のことだよ。例えば、銀行に預けたお金からもらえる利子や、会社の株を持っていることで受け取れる配当金などがこれにあたるよ。

保険について知りたい

なるほど。株や預金を持っているだけでお金が増えるんですか?

保険のアドバイザー

そうだよ。株の場合は、会社の業績が良いと配当金が増えることもあるし、預金は預けている期間や金額によって利子の額が変わってくるんだ。

インカムゲインとは。

儲けを得る方法として、株や預金といった財産を持っていることで得られる利息や配当金のことを「利得」といいます。この「利得」について説明します。

収入の種類

お金を増やす方法として、資産運用があります。資産運用で得られる収入には、大きく分けて二つの種類があります。一つは保有している資産から継続的に得られる収入で、これは「収入利得」と呼ばれます。もう一つは資産を売却した時に得られる利益で、これは「売却益」と呼ばれます。

収入利得とは、まるで果樹が実をつけるように、資産を保有し続けることで定期的に収入が得られるものです。例えば、株式投資であれば会社から分配される利益である配当金、債券投資であれば貸したお金に対する対価である利子、不動産投資であれば物件を貸し出して得られる家賃収入などが、収入利得に当たります。これらの収入は、資産を保有している限り、比較的安定して得られるという特徴があります。

一方、売却益とは、資産を売却した際に、買った時よりも高い値段で売れた場合に得られる利益です。例えば、安く買った株価が値上がりした時に売却すれば、その差額が売却益となります。また、購入した土地の価値が上がり、売却することで利益が出た場合も売却益です。売却益は大きな利益を得られる可能性がある反面、資産の価格が下落した場合には損失が出る可能性もあります。

収入利得と売却益は、どちらも資産運用において重要な要素です。どちらが良い悪いではなく、それぞれのメリットとデメリットを理解し、自分の投資目標やリスク許容度に合わせて適切な戦略を立てることが大切です。例えば、安定した収入を得たいのであれば収入利得を重視した投資戦略を、大きな利益を狙いたいのであれば売却益を重視した投資戦略を検討する必要があるでしょう。

| 項目 | 収入利得 | 売却益 |

|---|---|---|

| 定義 | 資産を保有し続けることで定期的に得られる収入 | 資産を売却した際に、買った時よりも高い値段で売れた場合に得られる利益 |

| 例 | 株式の配当金、債券の利子、不動産の家賃収入 | 値上がりした株の売却益、購入した土地の売却益 |

| 特徴 | 比較的安定した収入 | 大きな利益を得られる可能性があるが、損失が出る可能性もある |

株式投資における配当金

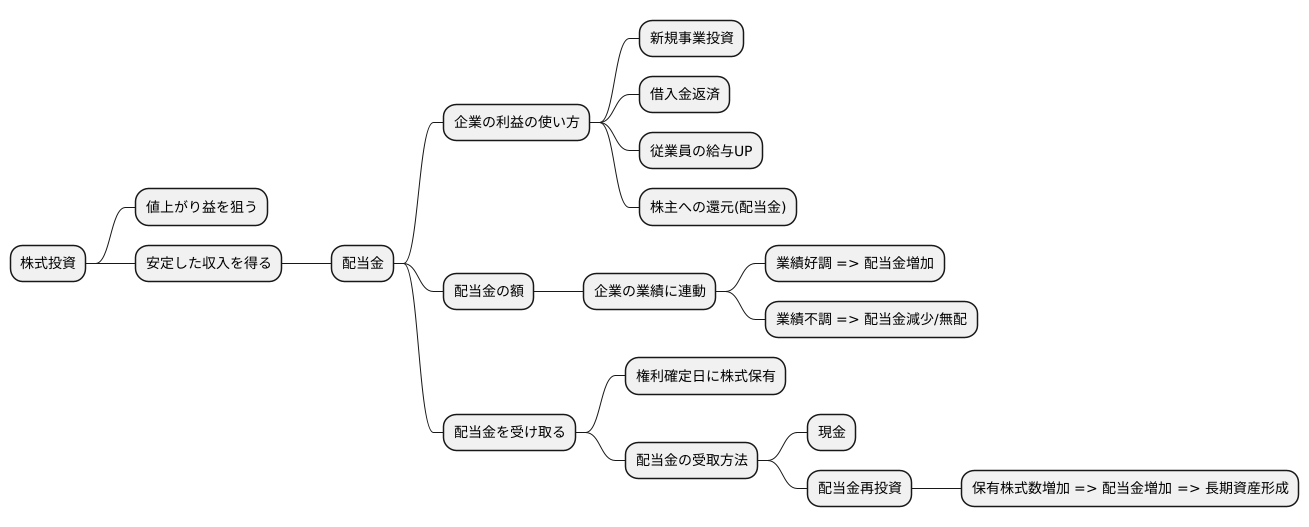

株式投資には、値上がり益を狙う方法と、安定した収入を得る方法があります。このうち、安定した収入を得る方法の一つが配当金です。企業は、事業で得た利益をどのように使うか、様々な選択肢を持っています。例えば、新しい事業に投資したり、会社の借金を返済したり、あるいは、従業員の給料を上げたりするために使われます。そして、その利益の一部を株主へ還元する場合、それを配当金と呼びます。配当金は、株式を保有しているだけで定期的に受け取れる可能性があるため、株式投資における収入源として魅力的です。

配当金の額は、企業によって、そして同じ企業でも時期によって大きく異なる場合があります。なぜなら、配当金は企業の業績に連動しているからです。企業が大きな利益を上げた場合には、多くの配当金を株主に分配できる可能性が高まります。逆に、業績が振るわない場合は、配当金が減額、あるいは全く支払われない場合もあります。そのため、配当金は安定した収入源とは言いきれない側面もあります。

配当金を受け取るには、権利確定日と呼ばれる日に株式を保有している必要があります。権利確定日を過ぎると、たとえすぐに株式を売却したとしても、配当金を受け取ることができます。配当金は、通常、現金で受け取りますが、受け取った配当金でさらに株式を購入することも可能です。これを配当金再投資といいます。配当金再投資を行うことで、雪だるま式に保有株式数を増やすことができ、より多くの配当金を受け取れるようになるため、長期的な資産形成に繋がります。特に、堅実な経営で安定した配当を出し続ける企業は、長期投資家にとって魅力的な投資対象と言えるでしょう。

債券投資における利子

債券投資は、国や企業にお金を貸し付けることで、定期的に利子を受け取る投資方法です。まるで借用証書のようなもので、投資家が債券を購入するということは、発行体(国や企業)にお金を貸しているのと同じです。そのお礼として、発行体は投資家に利子を支払います。これを債券投資における利子収入といいます。

この利子の額は、いくつかの要素によって決まります。まず、発行体の信用力が重要です。信用力とは、お金をきちんと返済できる能力のことです。例えば、国債は国が発行するものなので、一般的に企業が発行する社債よりも信用力が高いとされます。そのため、国債の利子は社債に比べて低くなる傾向があります。

市場の金利も利子の額に影響を与えます。市場金利とは、お金を貸し借りする際の一般的な利子の水準のことです。市場金利が上がると、新しく発行される債券の利子も高くなります。逆に市場金利が下がると、債券の利子も低くなります。

債券投資は、株式投資に比べて価格の変動が少ないため、安定した収入を得たい投資家に向いています。株式投資は企業の業績によって大きく価格が変動することがありますが、債券投資は発行体が破綻しない限り、あらかじめ決められた利子が支払われます。

債券には満期があり、満期が来ると元本が返済されます。つまり、債券投資では利子収入だけでなく、満期時に元本も受け取ることができます。このように、債券投資は比較的安全に安定した収入を得られる投資方法と言えます。

| 項目 | 内容 |

|---|---|

| 債券投資とは | 国や企業にお金を貸し付け、定期的に利子を受け取る投資方法 |

| 利子収入 | 発行体(国や企業)から投資家への利子の支払い |

| 利子の決定要素 | 発行体の信用力、市場金利 |

| 信用力 | お金をきちんと返済できる能力 (国債 > 社債) |

| 市場金利 | お金を貸し借りする際の一般的な利子の水準 |

| 債券投資の特徴 | 株式投資に比べて価格変動が少ない、安定した収入 |

| 満期 | 満期が来ると元本が返済される |

不動産投資における家賃収入

不動産投資の魅力は、毎月安定した収入を得られるところにあります。この収入源となるのが家賃収入であり、投資した物件を他人に貸し出すことで得られます。家賃収入の額は、物件の持つ様々な特徴によって大きく左右されます。都心部や駅に近い物件は一般的に需要が高く、高い家賃設定が可能です。通勤や通学、買い物などの利便性が良いことから、多くの人が住みたいと考えるからです。逆に、郊外や駅から遠い物件は利便性が低いため、家賃は都心部と比べて低くなる傾向があります。また、建物の築年数も家賃に影響します。新しい建物は設備が最新で快適な暮らしを送れるため、高い家賃を設定できる一方、古い建物は設備が老朽化している場合があり、家賃は低くなる傾向があります。

さらに、物件の持つ設備も家賃収入に影響を与えます。例えば、駐車場、エアコン、浴室乾燥機、システムキッチンといった設備が備わっていると、家賃を高めに設定することが可能です。これらの設備は生活の快適さを向上させるため、入居者にとっては魅力的な要素となります。一方で、設備が不足している場合は、家賃を低く設定せざるを得ない場合もあります。

不動産投資は、他の投資と比べて初期投資額が高額になるのが一般的です。そのため、始める前に綿密な資金計画を立てることが非常に重要です。物件の購入費用だけでなく、税金や登記費用、仲介手数料といった諸費用も必要になります。また、空室が発生した場合は家賃収入が得られないため、空室リスクも考慮する必要があります。さらに、建物の老朽化に伴う修繕費用なども発生するため、長期的な視点で収支を計算することが大切です。不動産投資は、安定した家賃収入という大きなメリットがある一方で、リスクも存在することを理解し、慎重な判断が必要です。しっかりと計画を立て、リスク管理を行うことで、長期的に安定した資産形成を目指せる魅力的な投資と言えるでしょう。

| 要素 | 家賃収入への影響 |

|---|---|

| 立地 | 都心部や駅近は需要が高く家賃を高めに設定可能。郊外や駅から遠い物件は家賃が低くなる傾向。 |

| 築年数 | 新しい建物は高い家賃設定が可能。古い建物は設備の老朽化により家賃が低くなる傾向。 |

| 設備 | 駐車場、エアコン、浴室乾燥機、システムキッチンなどがあると家賃を高めに設定可能。設備が不足している場合は家賃を低く設定する必要がある場合も。 |

| その他 | 初期投資額が高額。税金、登記費用、仲介手数料、修繕費用などの諸費用、空室リスクも考慮が必要。 |

インカムゲインの活用方法

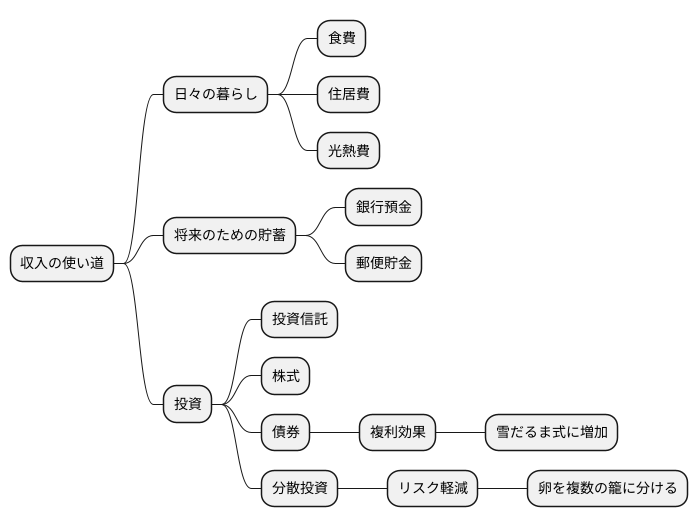

苦労して得た収入は、様々なことに役立てることができます。まず、日々の暮らしに必要な費用に充てることができます。食費や住居費、光熱費など、生活していく上で欠かせないお金に使うことで、家計の負担を軽くすることができます。

また、将来のために貯蓄することも賢い選択です。銀行預金や郵便貯金など、安全性の高い方法で積み立てておくことで、急な出費が必要になった時にも対応できます。さらに、得た収入を再び投資に回すことで、お金を増やすことも可能です。投資信託や株式、債券など、様々な金融商品に投資することで、お金がお金を産む「複利効果」を得ることができます。

複利効果とは、まるで雪だるま式に利子が膨らんでいく仕組みです。最初に投資したお金に利子がつき、その利子も元本に組み入れられて、次の期間にはさらに多くの利子が発生します。このように、長期間投資を続けることで、雪だるまが大きくなるように資産は加速度的に増えていきます。まるで、小さな雪玉が転がるうちに大きな雪の塊へと成長を遂げるかのようです。

さらに、投資先を分散させることも大切です。一つの投資先に集中して投資するよりも、複数の投資先に分けて投資することで、リスクを減らすことができます。例えば、株式、債券、不動産など、異なる種類の資産に投資することで、一つの投資先で損失が出ても、他の投資先で利益が出て、全体的な損失を少なく抑えることができます。これは、まるでかごに卵を盛る際に、一つの籠に盛るのではなく、複数の籠に分けて盛ることで、一つの籠を落としても全ての卵が割れないようにする工夫と似ています。

このように、収入の使い道は様々です。自分の生活状況や将来の目標に合わせて、最適な方法をじっくり考えることが大切です。

まとめ

資産を運用して利益を得る方法は大きく分けて二つあります。一つは保有している資産の価格が上昇することで利益を得るキャピタルゲイン、もう一つは資産から定期的に収入を得るインカムゲインです。今回のまとめでは、このインカムゲインについて詳しく説明します。

インカムゲインとは、保有する資産から継続的に得られる収益のことを指します。代表的な例としては、株式投資から得られる配当金、債券投資から得られる利子、不動産投資から得られる家賃収入などが挙げられます。他にも、投資信託の分配金などもインカムゲインに含まれます。これらの収入は、安定した家計の支えとなるだけでなく、さらなる資産形成の原動力にもなります。

インカムゲインの魅力は、安定した収入源を確保できることにあります。例えば、毎月決まった額の家賃収入が入ってくることで、生活設計が立てやすくなります。また、得られた配当金や利子を再投資することで、複利効果によって資産をさらに増やすことも可能です。いわゆる「雪だるま式」に資産が増えていく効果を期待できます。

しかし、インカムゲインを得るための投資には、リスクが伴うことを忘れてはいけません。株式投資の場合、企業業績の悪化によって配当金が減額、あるいは無配になる可能性もあります。債券投資の場合も、発行体の財務状況が悪化すれば、利子の支払いが滞ったり、元本が毀損するリスクがあります。不動産投資であれば、空室リスクや建物の老朽化、災害による損害など、様々なリスクを考慮する必要があります。

したがって、インカムゲインを目的とした投資を行う際には、リスクとリターンを十分に理解することが重要です。自分の投資目標やリスク許容度に合わせて、適切な資産配分を検討する必要があります。投資対象の選定や運用方法についても、様々な情報を集め、慎重に判断することが大切です。自分自身で判断することが難しい場合は、専門家の助言を求めることも有効な手段です。将来の安心を確保するために、今から計画的に資産運用に取り組みましょう。

| 項目 | 内容 |

|---|---|

| インカムゲインとは | 保有する資産から継続的に得られる収益 |

| 例 | 配当金、利子、家賃収入、投資信託の分配金など |

| メリット | 安定した収入源の確保、生活設計の安定化、再投資による複利効果 |

| デメリット(リスク) | 株式:減配・無配のリスク、債券:利子支払い遅延・元本毀損リスク、不動産:空室リスク・老朽化・災害リスク |

| 注意点 | リスクとリターンの理解、投資目標とリスク許容度に応じた資産配分、情報収集と慎重な判断、専門家への相談 |