スワップ取引の基礎知識

保険について知りたい

先生、「スワップ」ってよく聞くんですけど、保険ではどんな意味で使われているんですか?

保険のアドバイザー

いい質問だね。保険で「スワップ」と言うと、主に「通貨スワップ」のことを指すことが多いんだよ。 簡単に言うと、異なる通貨建ての保険金や保険料の支払いを、契約時に決めた為替レートで交換することだね。

保険について知りたい

例えば、日本円で保険料を払っているのに、ドルで保険金を受け取れるってことですか?

保険のアドバイザー

その通り!海外旅行保険などで、現地通貨で保険金を受け取れるようにするために使われることが多いんだ。 為替レートの変動リスクを減らすことができるから便利なんだよ。

スワップとは。

「保険の分野で出てくる『スワップ』という言葉について説明します。普段は『交換』という意味で使われますが、お金のやり取りでは、『同じくらいの価値がある、でも中身が違うお金の流れを交換する』という特別な意味を持つ金融商品の一つです。例えば、『異なる国の money で元本と利子を交換する money の交換』や、『同じ money でも、利子の種類が違うものを交換する利子の交換』といったものがあります。

スワップとは

スワップとは、異なる性質を持つ二つの資金の流れを交換する取引のことです。簡単に言うと、ある価値のあるものと別の価値のあるものを交換する約束事を結ぶようなものです。 金融の世界では、様々な種類のものが交換対象となりますが、主に金利や通貨が対象となります。

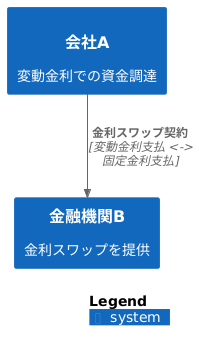

金利スワップは、同じ通貨で異なる金利体系の資金を交換する取引です。例えば、ある会社が固定金利で借り入れを行っている一方で、将来金利が下がると予想している場合、変動金利支払いと固定金利受け取りのスワップ契約を締結することで、金利変動リスクを軽減することができます。将来金利が下がれば、変動金利での支払いは減少する一方、固定金利での受け取りは一定であるため、実質的な支払金利は減少します。逆に、将来金利が上がると予想する場合は、固定金利支払いと変動金利受け取りのスワップ契約を締結することで、金利上昇リスクを抑えることが可能です。

通貨スワップは、異なる通貨で借り入れを行い、その元本と利息を交換する取引です。例えば、ある日本の会社が海外で事業展開する場合、現地通貨で資金調達が必要となるケースがあります。しかし、現地通貨での調達は金利が高い場合、円建てで資金調達し、通貨スワップを利用することで、実質的に低い金利で現地通貨を調達することができます。この場合、日本円を相手方に渡し、現地通貨を受け取ります。同時に、将来において、元本と利息を交換する契約を結びます。これにより、為替変動リスクも軽減することができます。

スワップ取引は、相対取引で行われます。つまり、取引所を介さずに、当事者同士が直接交渉して契約内容を決定します。このため、それぞれのニーズに合わせた柔軟な取引設計が可能となります。取引期間も数日から数年までと幅広く設定できるため、短期的なリスク管理から長期的な財務戦略まで、様々な目的に利用することができます。スワップ取引は、金融市場において重要な役割を担っており、企業の財務戦略において不可欠なツールとなっています。

| スワップの種類 | 交換対象 | 目的 | 例 |

|---|---|---|---|

| 金利スワップ | 同じ通貨で異なる金利体系の資金

|

金利変動リスクの軽減 | 将来金利低下を見込む企業が、変動金利支払・固定金利受け取りの契約を締結 |

| 通貨スワップ | 異なる通貨の元本と利息 |

|

日本企業が海外事業展開のため、円建て資金を現地通貨に交換し、将来元本と利息を交換する契約を締結 |

通貨スワップ

通貨交換、すなわち通貨スワップは、異なる種類のお金を交換する取引のことを指します。具体的には、例えば円とドルのように、異なる国のお金を交換することを想像してみてください。この交換は複数段階で行われます。まず初めに、交換するお金の元々の金額、つまり元本を交換します。例えば、100万円とそれに相当するドルを交換するといった具合です。

次に、一定の期間ごとに、それぞれのお金につく利息を交換します。例えば、3ヶ月ごと、あるいは半年ごとに、円でもらえる利息とドルでもらえる利息を交換し合います。この利息の交換は、あらかじめ決めた期間中、繰り返し行われます。そして最後に、一番最初に交換した元本を、再び元の通貨に戻します。つまり、最初に100万円とドルを交換した場合は、最終的に再び100万円とドルに戻すということです。

この通貨交換は、海外で事業を始めたり、海外に投資したりする会社にとって、とても役に立つ仕組みです。なぜなら、為替変動、つまりお金の価値の変動による危険を避けることができるからです。例えば、日本の会社がアメリカで事業を始める場合、アメリカで使われているドルを手に入れる必要があります。この時、通貨交換を利用することで、円をドルに交換し、将来の円とドルの価値の変化による損失を防ぐことができます。

さらに、通貨交換は、お金を借りる際にかかる費用を減らす効果もあります。通常、会社は自国のお金で資金を調達する方が有利です。通貨交換を利用すれば、まず自国のお金で資金を調達し、それを必要な通貨に交換することで、より有利な条件でお金を借りることができるのです。このように、通貨交換は国際的な事業展開を行う上で、重要な役割を果たしています。

| 項目 | 説明 |

|---|---|

| 通貨スワップ(通貨交換) | 異なる通貨を交換する取引。例:円とドルの交換 |

| 手順1. 元本交換 | 最初に交換する通貨の額を交換。例:100万円と相当額のドル |

| 手順2. 利息交換 | 一定期間ごとに発生する利息を交換。例:3ヶ月ごと、半年ごと |

| 手順3. 元本返還 | 最初に交換した元本を元の通貨に戻す。 |

| メリット1. 為替変動リスクの軽減 | 将来の為替変動による損失を回避。 |

| メリット2. 資金調達コストの削減 | 有利な条件で資金調達が可能。 |

| 利用例 | 海外事業展開、海外投資 |

金利スワップ

金利交換契約(金利スワップ)とは、同じ種類の通貨で異なる金利を交換する取引のことを指します。具体的には、あらかじめ定めた期間において、ある金利支払いと別の金利支払いを交換します。この交換は、元本交換を伴わない点が特徴です。

金利交換契約で最もよく利用されるのは、固定金利と変動金利の交換です。例えば、ある会社が変動金利で資金を借りているとします。将来、金利が上昇すると予想される場合、会社の金利負担は増える可能性があります。このような金利上昇のリスクを避けるために、金利交換契約を利用することができます。具体的には、変動金利支払いを固定金利支払いに交換することで、将来の金利上昇による影響を一定に抑えることができます。これにより、会社の資金計画を立てやすくなるという利点があります。

逆に、将来金利が下がると予想される場合には、固定金利で資金を借りている会社は、変動金利で借りている場合と比べて不利になる可能性があります。このような場合にも、金利交換契約が役に立ちます。固定金利支払いを変動金利支払いに交換することで、金利低下によるメリットを得ることができます。

金利交換契約は、会社の資金調達にかかる費用を管理したり、財務戦略を立てる上で重要な役割を担っています。将来の金利変動リスクを軽減するだけでなく、様々なニーズに合わせて柔軟に設計できるという利点も持っています。例えば、交換する金利の種類や契約期間などを自由に設定することができます。このように、金利交換契約は、企業の財務活動において非常に有用な手段と言えるでしょう。

スワップの活用事例

交換取引は、会社の財務戦略において様々な場面で活用されています。会社の財務担当者は、まるで様々な道具が詰まった道具箱から最適な道具を選ぶように、状況に応じて交換取引を使い分けています。

まず、海外での事業展開における為替変動の影響を抑えるために交換取引が使われます。例えば、ある会社が海外に新しい拠点を設立する際に、現地のお金で資金を調達する必要が生じたとします。この時、お金の種類を交換する取引を利用することで、自国のお金で資金を調達し、それを現地のお金に交換できます。そうすることで、為替の変動による損失を抑えることができます。まるで、急な天候の変化から身を守るための傘のように、為替変動というリスクから会社を守ってくれるのです。

次に、金利の変動による影響を抑えるためにも交換取引は有効です。将来の金利上昇による負担の増加を心配する会社は、金利の交換取引を利用することで、変動金利を固定金利に変えることができます。金利が将来どのように変動するか分からないという不安定な状況から、あらかじめ金利を固定することで、将来の支払額を確定させ、安心して事業に専念できます。これは、金利上昇という荒波から会社を守る防波堤のような役割を果たします。

さらに、交換取引は、資金調達のコストを下げる効果も期待できます。異なる市場間での金利の差を利用することで、より有利な条件でお金を借り入れることが可能になります。複数の銀行から提示された金利を比較検討するように、世界中の市場の金利差を比較し、最も有利な条件を選択することで、会社の資金繰りをより円滑にすることができます。これは、会社の財務体質を強化するための強力な助っ人と言えるでしょう。

このように、交換取引は、会社の財務戦略において、リスク管理とコスト削減の両面から、柔軟かつ効果的な対策として活用されています。状況に合わせて最適な方法を選択することで、会社は安定した経営基盤を築き、更なる成長を目指せるのです。

| 交換取引の活用場面 | 目的 | 効果 | 例え |

|---|---|---|---|

| 海外事業展開 | 為替変動の影響抑制 | 為替変動による損失の抑制 | 天候の変化から身を守る傘 |

| 金利変動への対応 | 金利変動の影響抑制 | 将来の支払額の確定、事業への安心な専念 | 金利上昇という荒波から会社を守る防波堤 |

| 資金調達 | 資金調達コストの削減 | 有利な条件での資金調達、資金繰りの円滑化 | 会社の財務体質を強化するための強力な助っ人 |

スワップ取引の注意点

スワップ取引は、将来の金利や通貨の変動リスクを管理する上で有効な手段となります。しかし、その仕組みは複雑であり、取引には様々な注意点が存在します。第一に、スワップ取引は相対取引であるため、取引相手の信用リスクに注意する必要があります。これは、取引相手が倒産した場合、契約が履行されない可能性があることを意味します。安定した経営基盤を持つ信頼できる相手先と取引することが大切です。第二に、スワップ取引は、金利や通貨の将来動向を予測する必要があるため、その予測が外れた場合には損失が発生する可能性があります。将来の市場環境を的確に見通すことは難しく、市場の急激な変動によって大きな損失を被る可能性も考慮しなければなりません。第三に、スワップ取引は複雑な金融商品であるため、契約内容を十分に理解することが不可欠です。契約書には様々な条項が含まれており、それぞれの条項の意味や影響を理解しないまま取引を行うと、意図しない損失を被る可能性があります。専門家の助言を得ながら、契約内容を詳細に確認することが重要です。第四に、スワップ取引には、手数料や金利、その他様々なコストがかかります。これらのコストは取引の収益性を大きく左右するため、取引前に十分に把握し、損益分岐点を明確にする必要があります。第五に、スワップ取引は、常に変化する法規制や税制の影響を受けます。法規制や税制の変更によって、取引コストやリスクが変動する可能性があるため、常に最新の情報に注意を払い、必要に応じて専門家に相談することが重要です。これらの注意点を踏まえ、スワップ取引を行う際は、専門家の助言を得ながら、取引の目的、リスク許容度、コストなどを総合的に判断し、慎重に検討することが重要です。目先の利益にとらわれず、長期的な視点でリスク管理を行うことが、スワップ取引を成功させる鍵となります。

| 注意点 | 詳細 |

|---|---|

| 取引相手の信用リスク | スワップ取引は相対取引のため、取引相手の倒産リスクが存在する。安定した経営基盤を持つ信頼できる相手先と取引することが重要。 |

| 市場リスク | 金利や通貨の将来動向の予測が外れた場合、損失が発生する可能性がある。市場の急激な変動による大きな損失も考慮する必要がある。 |

| 契約の複雑性 | 契約内容を十分に理解することが不可欠。専門家の助言を得ながら、契約書の詳細を確認することが重要。 |

| コスト | 手数料、金利、その他様々なコストが発生する。取引前にコストを十分に把握し、損益分岐点を明確にする必要がある。 |

| 法規制・税制 | 常に変化する法規制や税制の影響を受ける。最新の情報に注意を払い、必要に応じて専門家に相談することが重要。 |